Fabián Amico: ¿Por qué en Argentina hay miles de millones de dólares fuera del sistema formal?

El economista de la UMET Fabián Amico en conversación con AGENCIA PACO URONDO reflexionó en torno al dato que indica que los argentinos tienen 430 mil millones de dólares fuera del sistema formal. ¿Qué implica esa cifra? ¿Mito o posible solución a los problemas argentinos?

Agencia Paco Urondo: Se dice que los argentinos tenemos en el exterior (habría que ver bien qué significa) 430 mil millones de dólares ¿qué opinás sobre este concepto?

Fabián Amico: Es muy difícil saber cuánto es. Argentina, como el resto de América Latina, tuvo fuga de capitales desde principios o mediados de los años ´70. Con nuestro país y Chile a la cabeza, se inician los procesos de apertura y liberalización financiera, apertura de la balanza de pagos, etc., y eso da lugar a los primeros procesos importantes de fuga de divisas. Obviamente, son residentes que sacan sus ahorros, los dolarizan y colocan en el exterior, en distintas inversiones. Supongamos que vos fugaste divisas en el año 81 y pusiste parte en una inversión financiera y parte en un departamento en Miami ¿Cuánto vale eso, hoy? Ni idea.

El rendimiento de esos activos medido en dólares necesita una información bastante precisa para saber qué pasó a lo largo de cuarenta y pico de años, con eso. Además, depende de tu habilidad o suerte, a la hora de invertirlo. Todos esos números dan una aproximación a la idea de que ha habido salida neta de capitales en muchos países. Eso ha generado un stock, para así llamarlo, que inicialmente eran de residentes. Yo no sé decirte si ese departamento en Miami sigue siendo patrimonio de Argentina.

APU: Cuando se dice exterior ¿se refiere por afuera del sistema? Porque está el que se la lleva afuera, pero está el que la tiene debajo del colchón ¿Esos también están dentro de ese número?

F.A.: Desde el punto de vista macroeconómico, entraría en ese número, porque es formación de activos externos. Desde el punto de vista de la política económica, no es exactamente igual. Es más fácil que si hay un cambio de incentivos, el tipo que tiene esa plata bajo el colchón pueda desdolarizar una parte y volcarlo dentro del sistema que el tipo que tiene un departamento. Eso te da una pauta de que hay algo importante: no debemos preocuparnos por el stock de divisas que salieron, sino por el flujo que lo hace año a año. Cómo hacés para revertir eso, para generar una política económica que, en lugar de que los residentes inviertan en dólares, se deshagan de ellos y quieran tener pesos o activos locales. Esto que parece una ingenuidad decirlo en Argentina, es lo que ocurre en Brasil, Chile, Uruguay, Colombia, México. Brasil es el otro extremo, todos los dólares van a parar al Banco Central por default, porque la gente no los quiere, las empresas, los bancos no los quieren, las familias no ahorran en dólares.

APU: Decías que este proceso de activos externos empezó en los 70 en Argentina y Chile. ¿En el país trasandino qué ha sucedido? ¿Tienen un stock tan grande como el nuestro?

F.A.: Siendo honesto, no sé decirte. En principio, no sería como el nuestro. La experiencia de liberalización financiera en ambos países dio resultados para parecidos: Argentina y Chile se estrellaron contra una pared en los años ´80. A mediados de los ´80, toda América Latina tuvo una situación muy mala, con salidas de divisas. Quizás, Chile, tuvo un poco menos que el resto. Cuando mirás la experiencia de Martínez de Hoz y el de la convertibilidad, ves que en estos procesos, los sectores de la derecha económica, han sido radicales a la hora de instrumentar estas cosas. Por ejemplo, en los ´90, México tuvo un tipo de cambio semifijo que movían cada tanto y siempre tenían la posibilidad de salir de ese esquema; Brasil, igual. Nosotros hicimos una ley, nunca más íbamos a salir de eso. Salimos, salimos mal. En los ´80, con la dictadura, pasó lo mismo. Lo que pasó en el gobierno de Macri, también fue un síntoma de esto. Cuando agarra la derecha económica termina siendo un experimento a todo o nada.

APU: Decías que era más importante mirar el flujo de los capitales, entiendo que en el kirchnerismo fueron positivos los ingresos de capitales…

F.A.: No. Hubo un período muy cortito de balance neutro y a partir de 2006, 2007, empezás a tener formación de activos externos y salidas de capitales, cada vez más intensa. Tengo una opinión sobre qué factores provocaron esta situación cuando, en el resto de los países, sucedía un proceso totalmente opuesto. Hay un factor determinante que es la situación de liquidez internacional, el nivel de tasas internacionales, el nivel de términos de intercambio, que son factores que están relacionados, es una condición que nos pasa a todos por arriba, definitoria. En los años ´80, tenías tasas por el cielo y términos de intercambios muy malos y a todo el mundo le fue mal…

APU: ¿Con término de intercambio te referís a la diferencia promedio de precios entre lo que vos le vendés al mundo y lo que le comprás?

F.A.: Exacto. Te posibilita tener un combustible mayor para el crecimiento económico, porque tenés una balanza de pago mucho más confortable. Incluso como pasó en el kirchnerismo de que tus importaciones crezcan el doble de rápido que tus exportaciones. Como los precios de tus exportaciones mejoran más rápido que el de las importaciones, tenés un margen para estirar. Acá, se estiró hasta el 2012. Iba a esto: cuando vos generás incentivo para que los residentes no se dolaricen, terminás generando incentivos para que los no residentes inviertan en tu país. Lo que pasó en Argentina es que una variable clave que define los flujos de capitales que es la dinámica del tipo de cambio, fuimos los que más devaluamos en términos nominales en todo el mundo. Eso deteriora el rendimiento en dólares de los activos domésticos. Si yo me deshago de 100 dólares, pongo un plazo fijo y al final del mismo, en vez de comprar 100 dólares, compro 80, nunca más me lo saco de encima. Ahora, como en Brasil, si al final puedo comprar 150, los deshago, pongo un plazo fijo en reales. Y como se mantiene en el tiempo, me quedo en reales, porque medido en dólares sigo ganando.

APU: ¿Brasil tiene políticas de tasas muy altas?

F.A.: Es un elemento, no te voy a decir no. Incluso, en la última parte del gobierno de Bolsonaro, bajaron las tasas buscando generar crédito para conseguir expansión económica y generaron salida de capitales. Bajaron tanto las tasas, que el rendimiento esperado de los activos domésticos se hizo negativo en dólares y la gente se dolarizó. Cuando vieron eso, subieron la tasa de nuevo, fue una locura, a las empresas las volvieron locas.

APU: Y con ese ingreso masivo de capitales ¿no corrés el riesgo de que tu moneda sea demasiada fuerte y te genere problemas para que tu industria sea competitiva con el resto del mundo?

F.A.: No necesariamente. En principio, el efecto del tipo de cambio real en la competitividad de la industria es muy pequeño, el deterioro es muy lento. Ahí, uno está diciendo que hay otras cosas que podrían actuar en la competitividad de la industria. No puedo mantener una política de apreciación del tipo de cambio real, todo el tiempo. Porque eso se traduce en un agotamiento de la rentabilidad de lo transable. No puedo esperar que la industria trabaje con rentabilidad 0. Ese proceso toma mucho tiempo. En Brasil, cuando uno mira la estructura productiva, después de un largo proceso de apreciación que hubo en los gobiernos de Lula y antes, también, esa estructura es más o menos la misma. No mejoró porque no hicieron políticas industriales para mejorarlas, pero tampoco empeoró por la precisión cambiaria. Cambió, en un momento, la distribución del ingreso, porque cuando vos atrasás el tipo de cambio, mejora la participación de los trabajadores en el ingreso.

Eso, en el fondo, es el verdadero problema: los empresarios no quedan muy contentos con esa situación. En Argentina pasó lo mismo, la industria creció mucho con el kirchnerismo con un tipo de cambio que se apreciaba todo el tiempo. El problema, en el fondo, es el distributivo, que genera un problema de economía política, porque te van a empezar a reclamar que devalúes la moneda. Y cada vez van a ser más, porque la apreciación permite un frente cada vez más amplio. Hoy, estamos en una cosa nueva, no como venía sucediendo hasta ahora donde si la economía crecía, los salarios crecía y la distribución mejoraba. Hoy, no estamos muy en eso.

“No debemos preocuparnos por el stock de divisas que salieron, sino por el flujo que lo hace año a año”.

APU: Esa cosa nueva ¿a dónde la ves? ¿Cuál es tu explicación de esta cosa más coyuntural que nos pasa ahora?

F.A.: Hay un par de cosas que, para mí, son centrales. Una, la pandemia provocó una disminución brutal de el poder de negociación de los asalariados en todo el mundo. Nadia mira estas cosas, pero a mediados de 2020 hubo una reducción pequeña de los salarios nominales. Eso es inédito en Argentina. La cantidad de conflictos laborales se redujo enormemente, porque todo pasó a ser el virus y conservar el empleo con algún salario. En todo el mundo. Y eso se superpuso a un proceso que venía del gobierno anterior que era el cambio en la composición del empleo. Empezamos a tener un empleo más informal, cuentapropistas, cuyo poder de negociación es mucho más bajo, con niveles de salario más bajo. Un tercer elemento que caracterizó al gobierno actual es que el salario mínimo se derrumbó. Eso provocó que el salario medio esté por el suelo.

APU: El salario mínimo pone como esa vara, que en este momento está baja.

F.A.: Exactamente. Ya venía cayendo en la época del gobierno anterior y con el gobierno actual, se derrumbó todavía más. En un contexto inflacionario, el no ajuste o el ajuste tardío y menos que proporcional del salario mínimo en términos nominales provoca un derrumbe real, de más de 40 puntos. Que es, más o menos, el monto que cae el salario informal. Están muy relacionados.

APU: Habrás escuchado la discusión sobre si la economía informal no está submedida, que ganarían más de lo que dicen hacerlo y que eso explicaría ver una economía más o menos funcionando ¿Qué visión tenés sobre este planteo?

F.A.: A mi me parece que eso fue una conjetura sin evidencia. Los economistas que no somos del mainstream, tenemos ciertas libertades para explicar variables de una manera más sencillas. Por ejemplo, el caso del consumo. En Argentina, cualquier economista sabe que el consumo privado se mueve muy cerca de la masa de salarios que mide el INDEC. La masa de salarios es la cantidad de empleo por un salario promedio. Ahí tenés que los dos grandes determinantes del consumo son el empleo y los salarios. El consumo está creciendo porque crece la masa de salario porque crece el empleo, no porque crezcan los salarios. Hay mayor cantidad de salarios. Eso tiene una característica: te va dando una tendencia suavemente decreciente a lo largo del tiempo muy correlacionada con la masa de salarios.

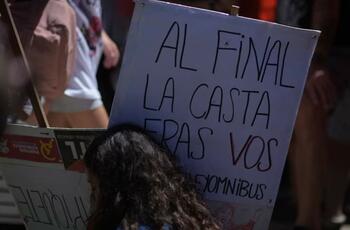

“Cuando agarra la derecha económica termina siendo un experimento a todo o nada”.

Para explicar lo que está pasando con el consumo, puedo usar lo que usé siempre. Respecto a los sectores informales, la gente que sabe del tema explica que dentro de esos sectores, a un grupo de cuentapropistas que es muy pequeño dentro de ese grupo, que es de altos ingresos. Deben ser el 10, 15%, que a su vez son el 20% de los informales. Nada. Además, tengo medidas fiables de que los salarios informales son tres veces más bajos que los salarios formales. Cuando te dicen lo de que los restoranes están llenos, es interesante marcar que el INDEC tiene una serie que mide el nivel de actividad de los restoranes. Y cuando la mirás, está por debajo de la prepandemia. Creció mucho, porque había caído muchísimo, pero creció menos que el promedio de la economía. Y se me ocurre mirar para atrás, ya que tengo los números ¿Cuándo hubo un boom que nadie dijo nada? En el ciclo kirchnerista 2003-2011. Hay cuestiones ideológicas metidas en esto de la economía barrani, hay una cosa antiestado atrás de eso.

APU: Volviendo al número inicial de los 430 mil millones de dólares ¿Pensás que el tema no es producir más, sino revisar la riqueza que ya tenemos, que hay que acomodarlo distinto, no hace falta generar nada nuevo?

F.A.: En el discurso, sobre todo en la negociación con el Fondo, hay argumentos que son netamente políticos. Es parte de la negociación, me animaría a decir. Parte de la deuda en divisas que tiene Argentina, una parte es privada y la otra pública. Con respecto a esta última parte, el estado debería hacerse de esos dólares, para después poder pagar. Ese sector te los tiene que dar. Descarto la idea de expropiación, ni los rusos hicieron eso hasta dónde sé. La deuda que es del sector privado, peor, todavía. Forma parte de un discurso donde los dos lados de la negociación decidieron tensar la cosa porque hay incentivos. Digo medio en broma que nunca antes un ministro de economía en Argentina tuvo tanto incentivos para negociar duro con el Fondo como ahora. No te digo dar ese stock por perdido, pero muchas de esas personas van a poder entrar dólares cuando los residentes dejen de dolarizarse acá dentro. Me preocuparía por el mecanismo de los incentivos.

APU: Vos contabas que en el kirchenismo también se dio la salida de capitales, entonces uno se pregunta cómo generar esos incentivos si la economía crece y las fugas se dan de todas formas.

F.A.: Ahí hay dos cosas que están separadas. La tasa de inversión en el kirchnerismo fue récord de la economía argentina. O sea, no hay una competencia entre la salida de los capitales y la inversión. Acá el problema es que tenés sectores que tienen capacidad de ahorro. Las empresas que les quedan un excedente líquido, lo tiene que poner en alguna cosa, y ahí entran a jugar los rendimientos. A dónde me conviene ponerlo y qué riesgo tengo. Ese es el punto. No está asociada con el nivel de crecimiento. Voy a decir algo, que es medio una herejía, pero tampoco tiene que ver con la inflación. La inflación es la consecuencia de ese proceso. No es casual que un país dolarizado como Argentina tenga tanta inflación y los otros que se desdolarizaron tengan una inflación tan baja. Eso pasa porque el tipo de cambio es el determinante principal de la inflación. El problema de fondo es que el tipo de cambio es una variable distributiva. Si no tenés manera de gestionar el conflicto distributivo, de ponerlo en un andarivel más o menos controlado, no vas a poder controlar el tipo de cambio y no vas a poder evitar la fuga de capitales.